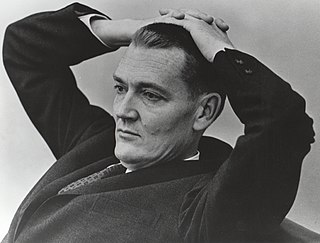

Ein Zitat von Benjamin Graham

Der einzelne Anleger sollte konsequent als Investor und nicht als Spekulant agieren. Das bedeutet, dass er in der Lage sein sollte, jeden Kauf, den er tätigt, und jeden Preis, den er zahlt, durch unpersönliche, objektive Argumente zu rechtfertigen, die ihn davon überzeugen, dass er für seinen Kauf mehr erhält, als sein Geld wert ist.

Verwandte Zitate

Der Anleger profitiert von der täglichen und sich ändernden Bewertung seiner Bestände durch den Aktienmarkt, „was auch immer diese Bewertung wert sein mag“, und zweitens davon, dass der Anleger seine Investition zum täglichen Wert des Marktes erhöhen oder verringern kann – „falls …“. Er entscheidet'. Somit bietet die Existenz eines börsennotierten Marktes dem Anleger bestimmte Optionen, die er nicht hat, wenn sein Wertpapier nicht börsennotiert ist. Aber es zwingt einem Anleger, der seine Vorstellung von Wert lieber aus einer anderen Quelle bezieht, die aktuelle Notierung nicht auf.

Wir sind davon überzeugt, dass der intelligente Anleger mit der Preisgestaltung beider Art (Market Timing oder Fundamentalanalyse über den Preis) zufriedenstellende Ergebnisse erzielen kann. Wir sind uns ebenso sicher, dass er, wenn er seinen Schwerpunkt auf das Timing im Sinne von Prognosen legt, am Ende ein Spekulant und mit seinen Finanzergebnissen enden wird.“ Und „Das Hauptinteresse des Spekulanten besteht darin, Marktschwankungen vorherzusehen und von ihnen zu profitieren.“ Das primäre Interesse des Anlegers besteht darin, geeignete Wertpapiere zu angemessenen Preisen zu erwerben und zu halten.

Der realistischste Unterschied zwischen Anleger und Spekulant findet sich in ihrer Einstellung gegenüber den Bewegungen an den Aktienmärkten. Das Hauptinteresse des Spekulanten besteht darin, Marktschwankungen vorherzusehen und davon zu profitieren. Das primäre Interesse des Anlegers besteht darin, geeignete Wertpapiere zu angemessenen Preisen zu erwerben und zu halten. Marktbewegungen sind für ihn in praktischer Hinsicht wichtig, weil sie abwechselnd niedrige Preisniveaus schaffen, bei denen es ratsam wäre, zu kaufen, und hohe Preisniveaus, bei denen er auf jeden Fall von einem Kauf absehen sollte und wahrscheinlich besser verkaufen würde.

Fragen Sie sich: Bin ich ein Investor oder ein Spekulant? Ein Investor ist eine Person, die ein Unternehmen besitzt und für immer hält und sich an den Renditen erfreut, die US-Unternehmen und in gewissem Maße auch globale Unternehmen seit Anbeginn der Zeit erzielt haben. Spekulation ist Wetten auf den Preis. Spekulation hat weder im Portfolio noch in der Ausrüstung des typischen Anlegers Platz.

Hier erfahren Sie, ob Sie das Zeug zum Investor haben. Wie würden Sie mit der folgenden Situation umgehen? Nehmen wir an, Sie besitzen eine Procter & Gamble in Ihrem Portfolio und der Aktienkurs sinkt um die Hälfte. Gefällt es dir besser? Wenn die Dividende um die Hälfte fällt, reinvestieren Sie die Dividenden? Ziehen Sie Bargeld aus Ihren Ersparnissen ab, um mehr zu kaufen? Wenn Sie das Selbstvertrauen dazu haben, dann sind Sie ein Investor. Wenn Sie das nicht tun, sind Sie kein Investor, Sie sind ein Spekulant und Sie sollten überhaupt nicht an der Börse tätig sein.

Ich schäme mich nicht dafür, dass ich immer noch eine Aktie besitze, wenn der Markt die Talsohle erreicht hat. Ich würde noch viel weiter gehen. Ich sollte sagen, dass es von Zeit zu Zeit die Pflicht eines ernsthaften Anlegers ist, die Wertminderung seiner Vermögenswerte mit Gelassenheit und ohne Vorwürfe hinzunehmen. … Ein Investor … sollte in erster Linie auf langfristige Ergebnisse abzielen und sich ausschließlich an diesen messen lassen.

Unserer Ansicht nach benötigen Investmentstudenten jedoch nur zwei gut unterrichtete Kurse: „Wie man ein Unternehmen bewertet“ und „Wie man über Marktpreise nachdenkt“. Ihr Ziel als Investor sollte einfach darin bestehen, zu einem vernünftigen Preis eine Beteiligung an einem leicht verständlichen Unternehmen zu erwerben, dessen Gewinne in fünf, zehn oder zwanzig Jahren mit ziemlicher Sicherheit wesentlich höher ausfallen werden.

Rip Van Winkle wäre der ideale Börseninvestor: Rip könnte vor seinem Mittagsschlaf in den Markt investieren und wenn er 20 Jahre später aufwacht, wäre er glücklich. Er hätte während all der Höhen und Tiefen dazwischen geschlafen. Aber nur wenige Investoren ähneln Herrn Van Winkle. Je öfter ein Anleger sein Geld zählt – oder den Wert seiner Investmentfonds in der Zeitung betrachtet – desto geringer ist seine Risikotoleranz.

Wir sehen viele Fälle, in denen die Start-ups das Term Sheet schreiben, die Bedingungen diktieren, Stammaktien statt Vorzugsaktien verkaufen, in denen sie dem Investor kein Vetorecht oder einen Sitz im Vorstand oder Privilegien einräumen, und sie fragen wirklich danach Investor – warum sollte ich Ihr Geld nehmen, wenn anderes Geld verfügbar ist?