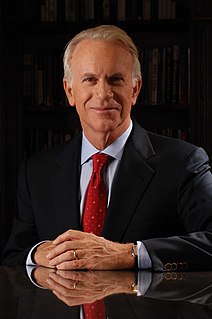

Ein Zitat von James K. Glassman

An der Börse (wie in weiten Teilen des Lebens) besteht der Anfang der Weisheit darin, seine Unwissenheit zuzugeben. Eines der vielen Dinge, die Sie über Aktien nicht wissen können, ist der genaue Zeitpunkt, wann sie steigen oder fallen werden. Langfristig gesehen steigen Aktien im Allgemeinen in einem angenehmen Tempo. Die Geschichte zeigt, dass sich ihr Wert etwa alle sieben Jahre verdoppelt. Aber kurzfristig sind die Aktien einfach nur wild. Über Tage, Wochen und Monate hinweg hat niemand eine Ahnung, was sie tun werden. Dennoch glauben fast alle Anleger, dass sie schlau genug sind, solche kurzfristigen Bewegungen vorherzusagen. Diese Hybris bringt sie häufig in Schwierigkeiten.

Themen zitieren

Über

das Eingeständnis

, dass irgendein

Anfang

nicht möglich ist.

Tage

Göttlich.

Verdoppeln Sie

genug

.

Jeder

genau

.

Kommt

im Allgemeinen in Gang.

Geschichte.

Hybris.

Idee.

Ignoranz.

Investoren

wissen

einfach Das Leben

ist lang

, langfristig,

viele

Marktmonate

,

Bewegungen

viel

, fast

schön,

über

Tempoperioden

,

einfacher

Anstieg

, sieben,

sieben Jahre,

kurz,

kurzfristig

, kurzfristig,

zeigt

klug

Still

Stock

Stock Market

Stocks

Term

Them

Things

Think

Trouble

Up

Value

Weeks

Wild

Will

Wisdom

Years

Your

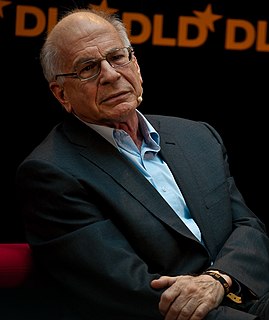

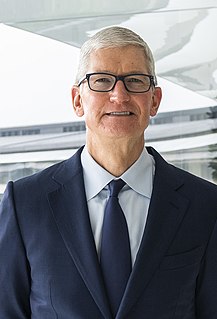

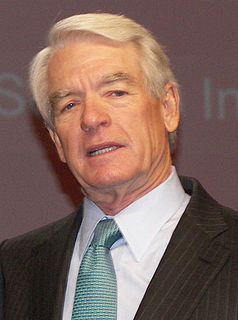

Verwandte Zitate

Value Investing funktioniert nicht immer. Der Markt ist nicht immer Ihrer Meinung. Im Laufe der Zeit entspricht der Wert in etwa dem, wie der Markt Aktien bewertet, aber auf kurze Sicht, die manchmal bis zu zwei oder drei Jahre dauern kann, gibt es Phasen, in denen es nicht funktioniert. Und das ist eine sehr gute Sache. Die Tatsache, dass unser Werteansatz über längere Zeiträume hinweg nicht funktioniert, ist genau der Grund dafür, dass er auch langfristig funktioniert.

Wenn Sie die Wertpapiere direkt besitzen, sollten Sie sich keine Sorgen über kurzfristige Preisbewegungen machen, genauso wie Sie sich keine Sorgen machen mussten, als Sie sie indirekt über BPL besaßen. Ich betrachte sie als Unternehmen, nicht als „Aktien“, und wenn das Unternehmen auf lange Sicht gut läuft, wird das auch bei der Aktie der Fall sein.

Langfristig werden Aktien (insbesondere ein intelligent ausgewähltes Aktienportfolio) trotz zeitweise erheblicher Rückgänge eine Ihrer besten Anlagemöglichkeiten sein. Der Trick besteht darin, langfristig zu agieren. Denken Sie an 5 Jahre, 10 Jahre und länger. Führen Sie Ihre Planung und Vermögensallokation im Voraus durch. Investieren Sie einen Teil Ihres Vermögens an der Börse – und bleiben Sie dabei! Ja, die schlechten Zeiten werden kommen, aber auf lange Sicht werden die guten Zeiten siegen – und ich hoffe, dass die Lehren aus dem Jahr 2008 Ihnen dabei helfen werden, diese Zeiten zu genießen.

Ein häufiges Vergleichsranking kann die kurzfristige Investitionsperspektive nur verstärken. Es ist verständlicherweise schwierig, eine langfristige Sichtweise beizubehalten, wenn angesichts der Strafen für eine schlechte kurzfristige Leistung die langfristige Sichtweise durchaus von der Arbeitslosengrenze ausgeht ... Relativ performanceorientierte Anleger agieren in Wirklichkeit als Spekulanten. Anstatt vernünftige Urteile über die Attraktivität bestimmter Aktien und Anleihen zu fällen, versuchen sie zu erraten, was andere tun werden, und tun es dann zuerst.

Für alle Ihre langfristigen Anlagen, etwa Altersvorsorgekonten, die Sie mindestens zehn Jahre lang nicht anfassen, benötigen Sie eine Mischung aus Aktien und Anleihen. Aktien bieten die besten Chancen auf Gewinne, die die Inflation übertreffen. Aber Aktien steigen nicht immer. Hier kommen Anleihen ins Spiel: Sie haben ein geringeres Aufwärtspotenzial, bergen aber auch nicht das gleiche Risiko.

Wenn der Besitz von Aktien für Sie ein langfristiges Projekt ist, ist es eine sehr, sehr schlechte Idee, deren Veränderungen ständig zu verfolgen. Es ist das Schlimmste, was man tun kann, weil die Menschen so empfindlich auf kurzfristige Verluste reagieren. Wenn Sie Ihr Geld jeden Tag zählen, wird es Ihnen schlecht gehen.

Bargeld – auf Sparkonten, kurzfristigen CDs oder Geldmarkteinlagen – eignet sich hervorragend als Notfallfonds. Aber um ein langfristiges Anlageziel wie die Finanzierung Ihres Ruhestands zu erreichen, sollten Sie den Kauf von Aktien in Betracht ziehen. Je weiter Ihr finanzielles Ziel entfernt ist, desto länger nagt die Inflation an der Kaufkraft Ihres Geldes.

Wenn Sie davon ausgehen, in den nächsten fünf Jahren Nettosparer zu sein, sollten Sie dann auf einen höheren oder niedrigeren Aktienmarkt in diesem Zeitraum hoffen? Viele Anleger verstehen das falsch. Auch wenn sie noch viele Jahre lang Nettokäufer von Aktien sein werden, sind sie begeistert, wenn die Aktienkurse steigen, und deprimiert, wenn sie fallen. Diese Reaktion macht keinen Sinn. Nur wer in naher Zukunft Aktienverkäufer sein wird, dürfte sich über steigende Aktienkurse freuen. Kaufinteressenten dürften deutlich sinkende Preise bevorzugen.

Erfolgreiche Anleger mögen Aktien lieber, wenn sie fallen. Wenn Sie in ein Kaufhaus oder einen Supermarkt gehen, kaufen Sie gerne Waren im Sonderangebot, aber an der Börse funktioniert das nicht. An der Börse geraten die Menschen in Panik, wenn die Aktien fallen, sodass sie sie weniger mögen, obwohl sie ihnen mehr gefallen sollten. Wenn die Preise sinken, sollten Sie nicht in Panik geraten, aber es ist schwer, Ihre Emotionen zu kontrollieren, wenn Sie überfordert sind, wenn Ihr Nettovermögen um die Hälfte sinkt und Sie befürchten, dass Sie nicht genug Geld haben, um für das Leben Ihrer Kinder zu bezahlen. Hochschule.

Das Wort „passiv“ erweist Anlegern, die über ihre Optionen nachdenken, keinen Gefallen. Die Indexierung bietet eine wirksame Möglichkeit, den Markt zu beherrschen und ermöglicht es Anlegern, an den Erträgen eines Aktienkorbs zu partizipieren. Der Aktienkorb ändert sich im Laufe der Zeit, wenn Aktien basierend auf seinen Regeln hinzugefügt oder entfernt werden.

Jedes Mal, wenn ich in China ankam, erlebte ich ein paar Tage lang Depressionen, weil ich sowohl an den kurzfristigen als auch den langfristigen Ruin erinnert wurde; der kurzfristige Ruin der Stadt und der über Jahrzehnte andauernde Ruin von Kultur und Geschichte. Wenn man sieht, wie ein Gebäude, das so viel über die Kultur aussagt, die es gebaut hat, zerstört wird, löst das große Emotionen aus. Man verspürt große Wut, wenn man sieht, wie ein Gebäude zerstört wird, und erkennt, dass es nur ein kleiner Teil dessen ist, was im ganzen Land vor sich geht.