Ein Zitat von Richard Thaler

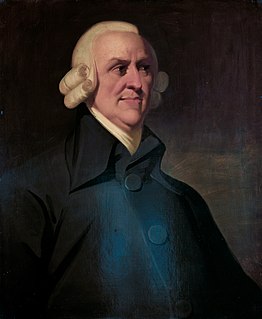

Wenn es eine Sache gibt, über die sich die meisten Ökonomen im Bereich der Steuerpolitik einig sind, dann ist es, dass es unter sonst gleichen Bedingungen am besten ist, die Bemessungsgrundlage jeder Steuer zu verbreitern. Das bedeutet, die Zahl der Abzüge und Ausschlüsse vom steuerpflichtigen Einkommen zu minimieren, um die Grenzsteuersätze zu senken und Verzerrungen zu reduzieren.

Verwandte Zitate

Ihr seid kluge Leute. Sie wissen, dass die Steuersenkungen nicht zu Rekordeinnahmen geführt haben. Sie wissen, was es braucht, um Kausalität festzustellen. Sie wissen, dass der erste Effekt von Steuersenkungen darin besteht, dass die Steuereinnahmen sinken. Wir sind uns alle einig, dass der letztendliche Rückgang der Steuereinnahmen geringer ausfallen kann als dieser Effekt erster Ordnung, da niedrigere Steuersätze eine stärkere Wirtschaftstätigkeit fördern und somit die Steuerbasis erweitern. Kein nachdenklicher Mensch glaubt, dass dieser mögliche Ausgleich den ersten Effekt dieser Steuersenkungen mehr als ausgleichen würde. Nicht ein einziger.

Wenn Sie das Gesetz ändern müssen, um mehr Geld zu bekommen, ist das eine Steuererhöhung, und Americans for Tax Reform unterstützt alle Bemühungen zur Steuerreform, um Abzüge oder Gutschriften oder etwas, das falsch klassifiziert wurde, abzuschaffen, solange Sie gleichzeitig die Steuer senken Steuersätze, damit es sich nicht um eine versteckte Steuer handelt.

Ich unterstütze sowohl einen Fair Tax- als auch einen Flat Tax-Plan, der das Steuersystem drastisch rationalisieren würde. Eine faire Steuer würde alle Bundessteuern auf Privat- und Körperschaftseinkommen durch eine einzige nationale Steuer auf Einzelhandelsumsätze ersetzen, während eine Pauschalsteuer den gleichen Steuersatz auf alle Einkünfte anwenden würde, mit wenigen oder gar keinen Abzügen oder Befreiungen.

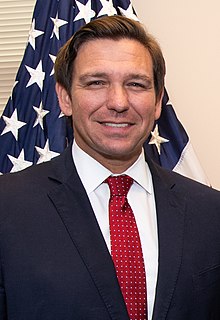

Nun, ich denke, die Realität sieht so aus, wie Sie sehen: Als Präsident Kennedy die Grenzsteuersätze senkte, als Ronald Reagan die Grenzsteuersätze senkte, als Präsident Bush diese Steuersenkungen durchführte, erzeugten sie tatsächlich Wirtschaftswachstum. Sie haben die Wirtschaft ausgeweitet. Sie erhöhen die Steuereinnahmen.

Werden die Grenzsteuersätze zu hoch angesetzt, bremsen sie die produktive Wirtschaftstätigkeit aus. Im Grenzfall würde ein Spitzensteuersatz von 100 Prozent bedeuten, dass die Steuerzahler nichts davon hätten, wenn sie härter arbeiteten oder mehr investierten. Im Gegensatz dazu würde ein höherer Spitzengrenzsteuersatz auf den Konsum tatsächlich Sparen und Investitionen fördern. Ein Spitzengrenzsteuersatz für den Verbrauch von 100 Prozent würde einfach bedeuten, dass eine wohlhabende Familie, wenn sie einen zusätzlichen Dollar ausgibt, auch einen zusätzlichen Dollar an Steuern schulden würde.

Untersuchungen haben gezeigt, dass Lohnempfänger mit mittlerem Einkommen am meisten von einer starken Senkung der Körperschaftssteuersätze profitieren würden. Die Körperschaftssteuer ist keine Reichensteuer. Unternehmen zahlen es nicht einmal. Sie geben die Steuer lediglich in Form von niedrigeren Löhnen und Sozialleistungen, höheren Verbraucherpreisen und einem geringeren Aktionärswert weiter.

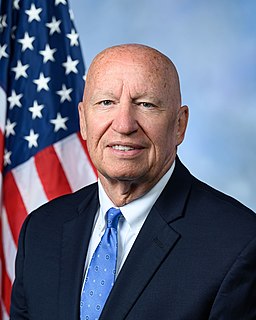

Eine Steuerreform für das 21. Jahrhundert bedeutet, fleißige Familien zu belohnen, indem unfaire Schlupflöcher geschlossen, die Steuersätze auf breiter Front gesenkt und die Steuergesetzgebung drastisch vereinfacht werden. Es fordert eine Reduzierung der Steuerlast für amerikanische Unternehmen jeder Größe, damit sie einen größeren Teil ihres Einkommens für Investitionen in unseren Gemeinden behalten können.

Die Unternehmenssteuerreform ist in der Theorie schön, in der Praxis jedoch schwierig. Dies erfordert höchstwahrscheinlich niedrigere Steuersätze und das Schließen von Schlupflöchern, gegen die viele Unternehmen sicherlich ankämpfen werden. Und welcher neue, niedrigere Steuersatz auch immer festgelegt wird, es wird wahrscheinlich ein anderes Land geben, das bereit ist, seinen Steuersatz weiter zu senken, was einen traurigen Wettlauf um Null auslöst.

Wir haben 1986 die Steuerbefreiungen gekürzt, es war die am meisten bewunderte Steuerreform in der Geschichte der USA. Der Kongress und der Präsident arbeiteten damals zusammen, um zahlreiche Schlupflöcher sowie Befreiungen und Abzüge zu beseitigen. Dies vereinfachte die Besteuerung erheblich und ermöglichte eine deutliche Senkung der Steuersätze.

Nehmen wir die neun Staaten, die keine Einkommensteuer haben, und vergleichen sie mit den neun Staaten mit den höchsten Einkommensteuersätzen im Land. Wenn man sich die wirtschaftlichen Kennzahlen des letzten Jahrzehnts für beide Gruppen ansieht, übertreffen die Staaten mit einem Einkommenssteuersatz von Null die Staaten mit dem höchsten Einkommenssteuersatz um ein beträchtliches Maß.