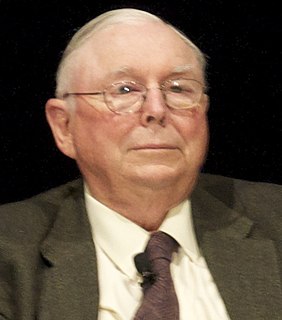

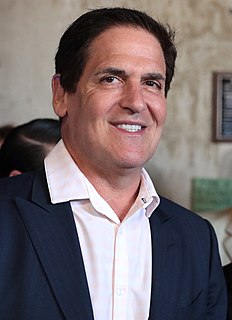

Ein Zitat von Warren Buffett

Wir zahlen vielleicht 25 Prozent der Einkommenssteuer, aber die Lohnsteuer macht mehr als ein Drittel der Einnahmen der Bundesregierung aus. Und das nehmen sie mir bei Kapitalgewinnen nicht ab. Das nehmen sie mir bei Dividenden nicht ab.

Verwandte Zitate

Ich erzähle gerne, wie sehr ich leide, weil wir von einem Prozent 25 Prozent der Gesamtsumme bezahlen. Wir zahlen nicht 25 Prozent der Gesamtsteuern für Privatpersonen. Wir zahlen vielleicht 25 Prozent der Einkommenssteuer, aber die Lohnsteuer macht mehr als ein Drittel der Einnahmen der Bundesregierung aus. Und das nehmen sie mir bei Kapitalgewinnen nicht ab. Das nehmen sie mir bei Dividenden nicht ab. Sie nehmen der Frau, die hereinkommt, die Papierkörbe ab.

Warum besteuern wir bestimmte Arten von Kapitalerträgen wie Zinsen und Dividenden vollständig? andere Arten wie Kapitalgewinne teilweise besteuern; Steuern auf andere Arten wie IRAs aufschieben; und auf noch andere Arten von Kapitaleinkünften, etwa Zinsen auf Kommunalanleihen, überhaupt keine Steuern erheben? Das ist einfach nicht rational. Diese Unterscheidungen haben keine inhärente Logik.

Wir müssen der ungerechtfertigten Mehrfachbesteuerung desselben Geldes ein Ende setzen. Es ist nicht richtig, die Einkommen der Menschen und dann ihre Ersparnisse auf diesem Einkommen zu besteuern, die Bewegung von Vermögenswerten durch Kapitalertragssteuer und Stempelsteuer zu besteuern und sie erneut durch die Erbschaftssteuer zu besteuern, wenn sie den Mut haben zu sterben.

Die Gründerväter erkannten, dass „die Macht, Steuern zu erheben, die Macht ist, zu zerstören“, weshalb sie der Bundesregierung nicht die Macht gaben, eine Einkommensteuer zu erheben. Es versteht sich von selbst, dass die Gründer entsetzt wären, wenn sie wüssten, dass die Amerikaner heute mehr als ein Drittel ihres Einkommens an die Bundesregierung spenden.

In Bezug auf Wirtschaft und Steuern: Amerikas erfolgreichste Leistungsträger zahlen tatsächlich einen höheren Anteil der gesamten Steuerlast. Das obere Prozent der Einkommensbezieher zahlte 1981 18 Prozent der gesamten Steuerlast und zahlte 1991 25 Prozent. Die unteren 50 Prozent der Einkommensbezieher zahlten nur 8 Prozent der gesamten Steuerlast und zahlten 1991 nur 5 Prozent. Geschichte zeigt, dass Steuersenkungen immer zu einem verbesserten Wirtschaftswachstum und damit zu höheren Steuereinnahmen in der Staatskasse geführt haben.

Für eine Witwe mit ihren Ersparnissen auf einem 5-Prozent-Sparbuchkonto macht es keinen Unterschied, ob sie in einer Zeit ohne Inflation 100 Prozent Einkommensteuer auf ihre Zinserträge zahlt oder in Jahren mit einer Inflation von 5 Prozent keine Einkommensteuer zahlt. In jedem Fall wird sie auf eine Weise „besteuert“, die ihr überhaupt kein echtes Einkommen lässt. Alles Geld, das sie ausgibt, stammt direkt aus dem Kapital. Eine 100-prozentige Einkommenssteuer fände sie unverschämt, scheint aber nicht zu bemerken, dass eine Inflation von 5 Prozent das ökonomische Äquivalent ist.

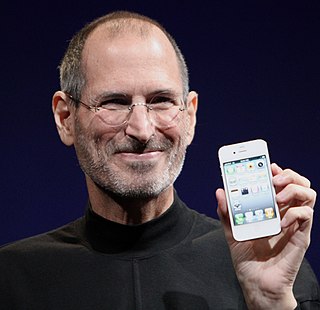

Es gibt viele Leute, die meinen, wir sollten für alle, auch für die sehr, sehr Reichen, keine Steuern auf Kapitalerträge, Zinsen und Dividenden einführen. Aber bedenken Sie, dass das bedeutet, dass Bill Gates und Warren Buffett überhaupt keine Einkommenssteuer zahlen würden. Und manche Leute sagen: „Das ist gut für das Wirtschaftswachstum.“

Nun, sicherlich haben die Demokraten dafür plädiert, die Kapitalertragssteuer für alle Amerikaner zu erhöhen. Obama sagt, dass er das tun will. Das würde das Wirtschaftswachstum bremsen. Es ist nicht unbedingt hilfreich für die Wirtschaft. Jedes Mal, wenn wir die Kapitalertragssteuer gesenkt haben, ist die Wirtschaft gewachsen. Wann immer wir die Kapitalertragssteuer erhöhen, wird sie beschädigt.

Nehmen wir die neun Staaten, die keine Einkommensteuer haben, und vergleichen sie mit den neun Staaten mit den höchsten Einkommensteuersätzen im Land. Wenn man sich die wirtschaftlichen Kennzahlen des letzten Jahrzehnts für beide Gruppen ansieht, übertreffen die Staaten mit einem Einkommenssteuersatz von Null die Staaten mit dem höchsten Einkommenssteuersatz um ein beträchtliches Maß.

Ich unterstütze sowohl einen Fair Tax- als auch einen Flat Tax-Plan, der das Steuersystem drastisch rationalisieren würde. Eine faire Steuer würde alle Bundessteuern auf Privat- und Körperschaftseinkommen durch eine einzige nationale Steuer auf Einzelhandelsumsätze ersetzen, während eine Pauschalsteuer den gleichen Steuersatz auf alle Einkünfte anwenden würde, mit wenigen oder gar keinen Abzügen oder Befreiungen.