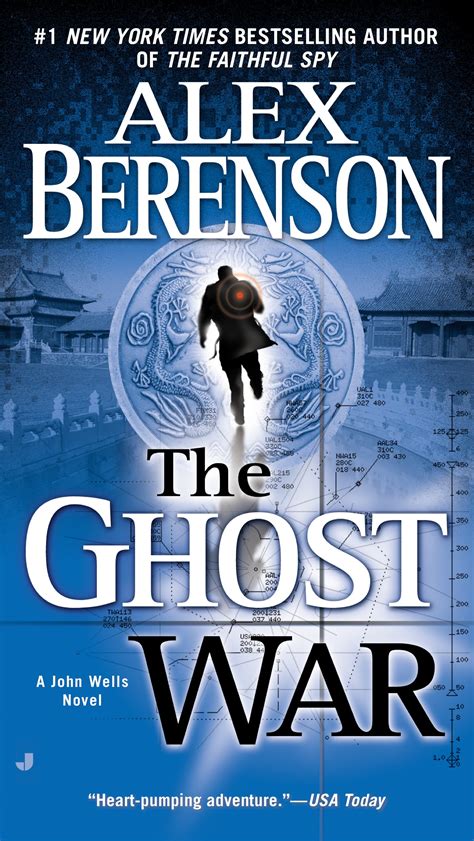

Цитата Алекса Беренсона

В любой момент одна компания оказывается в центре внимания среднего ринга в нескончаемом цирке фондового рынка. Возможно, это не самая большая корпорация в мире или самая прибыльная, но каким-то образом она отражает и руководит более широкими действиями рынка.

Связанные цитаты

Фондовый рынок вырос, и если вы выбираете акции, это нормально, вы можете добиться большего, чем рынок. Но если вы хотите сыграть в другую игру, где вы можете получить быстрое увеличение стоимости и так далее и тому подобное, это, по-видимому, стало новой салонной игрой, чтобы инвестировать в эти компании и многие их дела, частный капитал, который накапливался. венчурный капитал создает единорога, другими словами, компанию с оценкой в 1 миллиард долларов.

Всякий раз, когда вы пытаетесь определить вершины и основания рынка, вы делаете прогноз. Угадывание того, какие акции превзойдут рынок, является прогнозированием, как и продажа акций без видимой причины. Действительно, почти все капитальные решения, принимаемые большинством людей, являются бессознательными предсказаниями.

Рассмотрение кажущихся причудливыми колебаний котировок акций как действительно нестационарных процессов требует модели такой сложности, что ее практическая ценность, вероятно, будет ограниченной. Дополнительная сложность, не охватываемая большинством моделей фондового рынка, возникает из-за проявления рынка как игры с ненулевой суммой.

Можно показать, что максимальная диверсификация достигается за счет владения каждой акцией пропорционально ее стоимости на рынке в целом (курсив добавлен)... Оглядываясь назад, мы обманываем наши умы... часто искажаем прошлое и побуждаем нас играть догадками и догадываться. другие инвесторы, которые, в свою очередь, играют в ту же игру. Для большинства из нас попытка превзойти рынок приводит к катастрофическим результатам... наши действия приводят к гораздо более низкой прибыли, чем можно было бы получить, просто оставаясь на рынке.

Основная стратегия ФРС заключается в том, чтобы сказать людям: «Вы хотите, чтобы ваши деньги обесценились в банке, или вы хотите разместить их на фондовом рынке?» Они пытаются влить деньги на фондовый рынок, в хедж-фонды, чтобы временно поднять цены. Затем, внезапно, ФРС может поднять процентные ставки, допустить, чтобы цены на фондовом рынке рухнули, и люди потеряют на фондовом рынке даже больше, чем они могли бы иметь при отрицательных процентных ставках в банке. Так что это финансовый инженерный трюк в поддержку Уолл-стрит.

К сожалению, наши акции почему-то не очень хорошо понимаются рынками. Рынок сравнивает нас с производителями дженериков. Мы должны смотреть на Biocon как на лидера акций. Дифференцированные акции, акции, ориентированные на НИОКР, и очень, очень сильный баланс с огромными драйверами стоимости в конце.

К сожалению, наши акции почему-то не очень хорошо понимаются рынками. Рынок сравнивает нас с производителями дженериков. Мы должны смотреть на Biocon как на лидера акций. Дифференцированные акции, акции, ориентированные на НИОКР, и очень-очень сильный баланс с огромными драйверами стоимости в конце.

Когда вы покупаете достаточно акций, чтобы получить контроль над целевой компанией, это называется слияниями и поглощениями или корпоративным рейдерством. Этим занимаются хедж-фонды, а также корпоративные финансовые менеджеры. С заемными деньгами вы также можете захватить или совершить набег на иностранную компанию. Итак, вы имеете дело с монополистическим процессом консолидации, толкающим рынок вверх, потому что для того, чтобы купить компанию или организовать слияние, вы должны предложить больше, чем текущая цена на фондовом рынке. Вы должны убедить существующих держателей акций продать их вам, заплатив им больше, чем они могли бы получить в противном случае.