Цитата Джеймса Рикардса

Когда у вас есть золото, вы боретесь со всеми центральными банками мира. Это потому, что золото является валютой, которая конкурирует с государственными валютами и оказывает сильное влияние на процентные ставки и цену государственных облигаций. И именно поэтому центральные банки долгое время пытались подавить цену на золото. Золото — это билет из системы центрального банка, спасение от принудительного центрального банка и государственной власти.

Темы цитат

Банковское

дело

Банковская система

Банки

Потому что

облигации

Центральный

центральный банк

Центральный банк

Центральные

банки

Побег

валюты Каждое

боевое

золото

Правительство

Правительство Власть

Влияние

Процент

Процентная ставка

Процентные ставки

Длинная

собственная

власть Мощные

ценовые

ставки

Подавить

систему

Билет

попробовал

Почему мир

Связанные цитаты

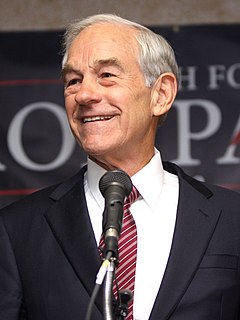

Отрезвляющим фактом является то, что известность центральных банков в этом столетии совпала с общей тенденцией к увеличению инфляции, а не к ее снижению. [Если] первостепенной целью является стабильность цен, мы добились большего успеха с золотым стандартом девятнадцатого века и пассивными центральными банками, с валютными управлениями или даже со «свободным банковским делом». В конце концов, по-настоящему уникальная сила центрального банка — это способность создавать деньги, а в конечном счете способность создавать — это сила разрушать.

Центральные банки предпочитают увеличивать свои золотые запасы в процентах от общих резервов. Очевидно, они думают, что для этого есть причина. Нет смысла подкреплять одну валюту кучей других бумажных валют. Там должен быть настоящий якорь. Я думаю, что центральные банки сильно отстают. Если вы посмотрите на процент надземного золота, контролируемого центральными банками, то увидите, что он исторически низок. Отсюда тот факт, что центральные банки пытаются увеличить свои авуары. Им предстоит пройти долгий путь, чтобы оказаться там, где они должны быть.

Центральные банки перешли от центрального банковского бизнеса к центральному планированию, а это означает, что они посвятили себя повышению — если смогут — экономического роста и занятости с помощью сомнительных средств подавления процентных ставок и печатания денег. Преимущество золота в том, что его нельзя напечатать.

Денежная реформа, если она будет подлинной и успешной, должна отделить деньги и банковское дело от политики. Вот почему современный золотой стандарт должен иметь: отсутствие центрального банка; никаких фиксированных пропорций между золотом и серебром; нет спасения; отсутствие приостановки платежей золотом или других банковских махинаций; отсутствие монетизации долга; и отсутствие инфляции денежной массы, все из которых оказались столь катастрофическими в прошлом.

Мы заглянули в бездну, если цена на золото вырастет дальше. Дальнейшее повышение привело бы к падению одного или нескольких торговых домов, которые могли бы поглотить все остальные на своем пути. Поэтому любой ценой, любой ценой центральные банки должны были подавлять цену золота, управлять ею. Было очень трудно взять под контроль цену на золото, но теперь нам это удалось. ФРС США была очень активна в снижении цены на золото. Так было в Великобритании

Проблема сейчас в том, что центральные банки не нормализовали свой баланс с 2009 года. Они пытаются, но это даже не близко. Если бы завтра у нас был еще один кризис, и вам пришлось бы проводить QE4 и QE5, как вы могли бы это сделать, когда у вас уже есть 4 триллиона долларов? Возможно, им придется обратиться к МВФ, СПЗ или золоту. Затем, если вы вернетесь к золотому стандарту, вы должны установить правильную цену. Люди говорят, что золота недостаточно для поддержки золотого стандарта. Это чепуха. Золота всегда достаточно, вопрос только в цене.

Горняки производят слитки. Если будет расти спрос на золото со стороны инвесторов и центральных банков, откуда возьмется золото? Они должны выкопать его из земли и продать. По мере того, как цена на золото растет, их прибыль увеличивается. Так что, если вы настроены так же оптимистично, как и я, и думаете, что будет большой рост золота, это огромные возможности для майнеров.

Урок для Азии таков; если у вас есть центральный банк, используйте плавающий обменный курс; если вы хотите иметь фиксированный обменный курс, упраздните свой центральный банк и вместо этого примите валютное управление. Либо крайность; фиксированный обменный курс через валютное управление, но не центральный банк или центральный банк плюс действительно плавающие обменные курсы; любая из них является разумной договоренностью. Но фиксированный обменный курс с центральным банком — это верный путь к неприятностям.

Мой сундук с сокровищами полон золота. Золото. . . золото . . . золото . . . Золото бродяги и золото бродяги. . . Бесполезное, бесценное золото мечтателя. . . Золото заката. . . золото зари. . .Золото ливневых деревьев на моей лужайке. . . Золото поэта и золото художника. . . Золото, которое нельзя купить или продать - Золото.