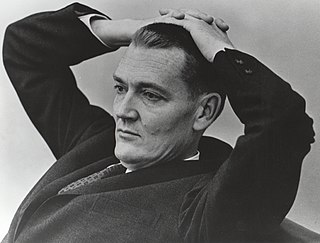

Цитата Джона Кеннета Гэлбрейта

Фондовый рынок — это всего лишь зеркало, которое дает представление об основной или фундаментальной экономической ситуации. Причина и следствие идут от экономики к фондовому рынку, а не наоборот. В 1929 году экономика столкнулась с проблемами. В конце концов, эта беда бурно отразилась на Уолл-Стрит.

Связанные цитаты

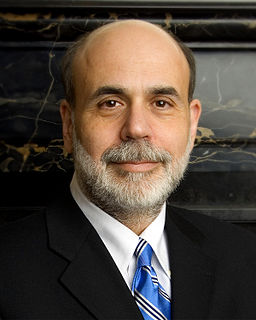

Основная стратегия ФРС заключается в том, чтобы сказать людям: «Вы хотите, чтобы ваши деньги обесценились в банке, или вы хотите разместить их на фондовом рынке?» Они пытаются влить деньги на фондовый рынок, в хедж-фонды, чтобы временно поднять цены. Затем, внезапно, ФРС может поднять процентные ставки, допустить, чтобы цены на фондовом рынке рухнули, и люди потеряют на фондовом рынке даже больше, чем они могли бы иметь при отрицательных процентных ставках в банке. Так что это финансовый инженерный трюк в поддержку Уолл-стрит.

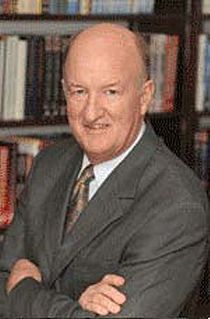

Реальность такова, что деловые и инвестиционные расходы являются истинными ведущими индикаторами экономики и фондового рынка. Если вы хотите знать, куда движется фондовый рынок, забудьте о потребительских расходах и цифрах розничных продаж. Обратите внимание на деловые расходы, инфляцию цен, процентные ставки и рост производительности.

Нельзя отрицать, что сегодняшний обвал цен на акции создаст серьезные макроэкономические проблемы для Соединенных Штатов. Потребительские расходы снизятся, и экономика США станет менее притягательной для иностранных инвесторов. Экономический рост, который в любом случае в последнее время был на неустойчивом уровне, несколько замедлится. Однако история доказывает, что умный центральный банк может защитить экономику и финансовый сектор от более неприятных побочных эффектов обвала фондового рынка.

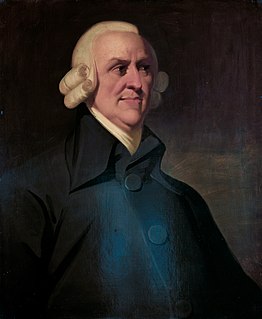

Последние экономические данные показывают, что наша экономика устойчива, растет и движется в правильном направлении. Цифры не лгут. В настоящее время американцы наслаждаются падением цен на газ, низким уровнем безработицы, увеличением числа рабочих мест и фондовым рынком, достигшим исторического максимума.

Фондовый рынок рухнул в октябре 1929 года. Но не это стало причиной Великой депрессии. На мой взгляд, это был очень незначительный элемент. Произошло то, что с 1929 по 1933 год у вас был серьезный спад, который, по моему мнению, был вызван прежде всего неспособностью Федеральной резервной системы следовать курсу действий, для которого она была создана. Он был создан, чтобы предотвратить именно то, что произошло с 1929 по 1933 год. Но вместо того, чтобы предотвратить, они способствовали этому.

Крайне важно иметь стратегию до того, как возникнут проблемы, именно потому, что никто не может точно предсказать будущее направление фондового рынка или экономики. Инвестирование в стоимость, стратегия покупки акций с заметной скидкой по сравнению со стоимостью основного бизнеса, является одной из стратегий, которая обеспечивает дорожную карту для успешного преодоления не только хороших времен, но и потрясений.

Посмотрите, что происходит между Мейн-стрит и Уолл-стрит. Индекс фондового рынка вырос на 136 процентов от дна. Рабочие места среднего класса, потерянные во время исправления: шесть миллионов. Восстановлены рабочие места среднего класса: один миллион. Таким образом, мы увеличили число потерянных рабочих мест на 16 процентов. Это только рожденные свыше рабочие места. На самом деле у нас нет новых рабочих мест, а на Уолл-Стрит царит массовое спекулятивное безумие, которое не связано с реальной экономикой.