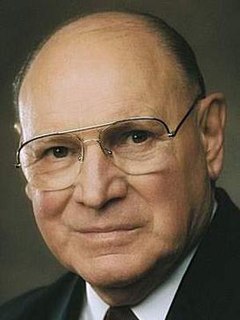

Цитата Джона К. Богла

Если вам сложно представить 20-процентную потерю на фондовом рынке, вам не следует покупать акции.

Связанные цитаты

Фондовый рынок — это всего лишь зеркало, которое дает представление об основной или фундаментальной экономической ситуации. Причина и следствие идут от экономики к фондовому рынку, а не наоборот. В 1929 году экономика столкнулась с проблемами. В конце концов, эта беда бурно отразилась на Уолл-Стрит.

На фондовом рынке (как и в большей части жизни) мудрость начинается с признания своего невежества. Одна из многих вещей, которые вы не можете знать об акциях, это то, когда именно они вырастут или упадут. В долгосрочной перспективе акции обычно растут хорошими темпами. История показывает, что они удваиваются в цене каждые семь лет или около того. Но в краткосрочной перспективе акции просто дикие. В течение нескольких дней, недель и месяцев никто не представляет, что они будут делать. Тем не менее, почти все инвесторы считают, что они достаточно умны, чтобы предугадывать такие краткосрочные движения. Эта гордыня часто доставляет им неприятности.

Успешные инвесторы больше любят акции, когда они падают. Когда вы идете в универмаг или супермаркет, вам нравится покупать товары со скидкой, но на фондовом рынке это не работает. На фондовом рынке люди впадают в панику, когда акции падают, поэтому они нравятся им меньше, чем должны бы нравиться больше. Когда цены падают, не стоит паниковать, но трудно контролировать свои эмоции, когда вы перегружены, когда видите, что ваш собственный капитал падает вдвое, и вы беспокоитесь, что у вас не хватит денег, чтобы заплатить за детей. колледж.

Индексный фонд — это фонд, который просто инвестирует во все акции на рынке. Так, например, индексный фонд может инвестировать в каждую акцию или почти в каждую акцию на рынке США, он может инвестировать в каждую акцию за рубежом или во все имеющиеся там облигации. И вы можете сделать прекрасный инвестиционный портфель, который смешивает равные части всех трех из них.

В подходе Грэма есть три важных принципа. [Первый — смотреть на акции как на доли в бизнесе, что] дает вам совершенно иное представление, чем у большинства людей, работающих на рынке. [Второй принцип — это концепция запаса прочности, которая] дает вам конкурентное преимущество. [В-третьих, это отношение истинного инвестора к фондовому рынку, которое] если у вас есть такое отношение, вы начинаете впереди 99 процентов всех людей, работающих на фондовом рынке, — это огромное преимущество.

Модель, которая мне нравится как бы упрощать представление о том, что происходит на рынке обыкновенных акций, — это система взаимного обмена на ипподроме. Если вы перестанете думать об этом, система взаимного обмена — это рынок. Все идут туда и делают ставки, и шансы меняются в зависимости от ставки. Вот что происходит на фондовом рынке.

Если вы рассчитываете на чистые сбережения в течение следующих 5 лет, следует ли вам надеяться на повышение или понижение фондового рынка в этот период? Многие инвесторы ошибаются в этом. Несмотря на то, что они будут чистыми покупателями акций в течение многих лет, они радуются, когда цены на акции растут, и впадают в депрессию, когда они падают. Эта реакция не имеет смысла. Только те, кто будет продавать акции в ближайшем будущем, должны быть довольны ростом акций. Потенциальные покупатели должны предпочесть снижающиеся цены.

Другая динамика, поддерживающая фондовый рынок — как для акций технологических компаний, так и для других — заключается в том, что компании используют большую часть своего дохода для выкупа акций и выплаты более высоких дивидендов, а не для новых инвестиций. Таким образом, в той мере, в какой компании используют финансовый инжиниринг, а не промышленный инжиниринг, чтобы увеличить цену своих акций, у вас будет пузырь. Но это не считается пузырем, потому что за этим стоит правительство, и он еще не лопнул.