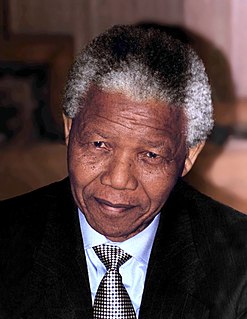

Цитата Манмохана Сингха

Когда я стал министром финансов в 1991 году, я обнаружил, что подоходный налог облагается налогом на богатство — это было налогообложение на богатство. Это было так зверски и так высоко, что фактически никто не мог копить деньги честным путем. Я отменил этот налог, и в результате индийские компании впервые получили стимул расти, богатеть.

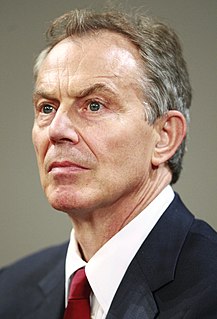

Связанные цитаты

История налогообложения показывает, что налоги, которые по своей природе чрезмерны, не уплачиваются. Высокие ставки неизбежно вынуждают налогоплательщика изъять свой капитал из производственной деятельности и вложить его в не облагаемые налогом ценные бумаги или найти другие законные способы избежать получения налогооблагаемого дохода. В результате иссякают источники налогообложения; богатство не в состоянии нести свою долю налогового бремени; и капитал направляется в каналы, которые не приносят ни дохода правительству, ни прибыли народу.

В 1848 году Карл Маркс сказал, что для передачи богатства и власти государству необходим прогрессивный подоходный налог. Таким образом, основным экономическим принципом Коммунистического манифеста Маркса был прогрессивный подоходный налог. ... Я говорю, что пришло время заменить прогрессивный подоходный налог национальным налогом с розничных продаж, и пришло время отменить IRS.

Высокие налоговые ставки для лиц с высокими доходами позволяют политикам завоевывать голоса с помощью риторики классовой войны, изображая своих противников защитниками богатых. Между тем, те же самые политики могут получать пожертвования от богатых, создавая налоговые лазейки, которые могут помешать богатым платить эти более высокие налоговые ставки — или, возможно, вообще любые налоги. Что хуже классовой борьбы, так это фальшивая классовая война. Скользкие разговоры о «справедливости» лежат в основе этого мошенничества со стороны политиков, стремящихся растратить больше национальных ресурсов.

Относительно экономики и налогообложения: самые успешные американцы платят более высокую долю общего налогового бремени. В 1981 г. один процент лиц с самым высоким доходом платил 18 процентов от общего налогового бремени, а в 1991 году — 25 процентов. Нижние 50 процентов получателей дохода платили только 8 процентов от общего налогового бремени, а в 1991 году — только 5 процентов. История показывает, что снижение налогов всегда приводило к ускорению экономического роста и увеличению налоговых поступлений в казну.

Философия, лежащая в основе системы прогрессивного налогообложения, заключается в том, что доход и богатство состоятельных классов можно свободно использовать. Чего сторонники этих налоговых ставок не понимают, так это того, что большая часть облагаемых налогом доходов не потреблялась бы, а сохранялась и инвестировалась.

Господин спикер, в 1848 году Карл Маркс сказал, что для передачи богатства и власти государству необходим прогрессивный подоходный налог. Таким образом, основным экономическим принципом Коммунистического манифеста Маркса был прогрессивный подоходный налог. Подумайте об этом, 1848 Карл Маркс, коммунизм... Я говорю, что пришло время заменить прогрессивный подоходный налог национальным налогом с розничных продаж, и пришло время отменить IRS, мои коллеги. Я отказываюсь от всех правил, положений, страха и запугивания нашей нынешней системы.

Я на самом деле думаю, что пограничный налог - концепция пограничного налога - это скорее вопрос торговли, чем - поэтому, когда мы говорим о поступающем доходе, я считаю, что пограничный налог в его форме, если мы используем это, взаимный налог - это налог. что я действительно люблю, потому что в основном никто не может бороться с этим.

По словам налоговых экспертов, повышение местных налогов может привести к переезду состоятельных людей; уклонение от уплаты налогов и налоговый арбитраж — это многотриллионные дела, а богатые люди чувствительны к налоговым ставкам. Но многие люди, которые переезжают, когда в их родном штате повышаются налоги, в любом случае близки к пенсионному возрасту.

Исследования показали, что наемные работники со средним доходом больше всего выиграют от значительного снижения ставок корпоративного налога. Корпоративный налог — это не налог на богатых. Корпорации даже не платят. Они просто облагают налогом более низкую заработную плату и льготы, более высокие потребительские цены и меньшую акционерную стоимость.

Давайте возьмем девять штатов, в которых нет подоходного налога, и сравним их с девятью штатами с самыми высокими ставками подоходного налога в стране. Если вы посмотрите на экономические показатели обеих групп за последнее десятилетие, то увидите, что штаты с нулевой ставкой подоходного налога значительно превосходят штаты с самой высокой ставкой подоходного налога.