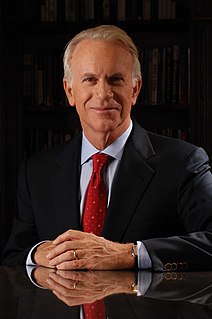

Цитата Портера Стэнсберри

На самом деле акции могут быть очень хорошей защитой от инфляции, и, если не считать гиперинфляции, акции будут иметь возможность увеличивать свои дивиденды, чтобы соответствовать росту цен.

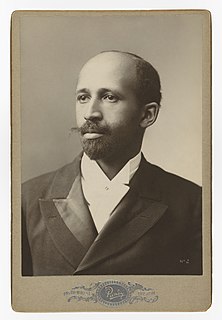

Связанные цитаты

Хорошая вещь в акциях, приносящих дивиденды, заключается в том, что, во-первых, у вас есть акции, которые являются реальными активами, если у нас есть некоторая инфляция. Я думаю, что у нас будет 2%, 3%, может быть, 4%. Это сладкое место для акций. Корпорации хорошо с этим справляются. Это дает им ценовую власть. Их активы растут вместе с ценами. Я не боюсь этой инфляции.

Нет такой вещи, как агфляция. Рост цен на товары или рост любых цен не вызывают инфляции. Инфляция - это то, что заставляет цены расти. Конечно, в странах с рыночной экономикой цены на отдельные товары и услуги растут и падают в зависимости от изменений спроса и предложения, но совокупный рост цен происходит только за счет инфляции.

Если вы рассчитываете на чистые сбережения в течение следующих 5 лет, следует ли вам надеяться на повышение или понижение фондового рынка в этот период? Многие инвесторы ошибаются в этом. Несмотря на то, что они будут чистыми покупателями акций в течение многих лет, они радуются, когда цены на акции растут, и впадают в депрессию, когда они падают. Эта реакция не имеет смысла. Только те, кто будет продавать акции в ближайшем будущем, должны быть довольны ростом акций. Потенциальные покупатели должны предпочесть снижающиеся цены.

На фондовом рынке (как и в большей части жизни) мудрость начинается с признания своего невежества. Одна из многих вещей, которые вы не можете знать об акциях, это то, когда именно они вырастут или упадут. В долгосрочной перспективе акции обычно растут хорошими темпами. История показывает, что они удваиваются в цене каждые семь лет или около того. Но в краткосрочной перспективе акции просто дикие. В течение нескольких дней, недель и месяцев никто не представляет, что они будут делать. Тем не менее, почти все инвесторы считают, что они достаточно умны, чтобы предугадывать такие краткосрочные движения. Эта гордыня часто доставляет им неприятности.

Для всех ваших долгосрочных инвестиций, таких как пенсионные счета, которые вы не будете трогать в течение как минимум десяти лет, вам понадобится сочетание акций и облигаций. Акции предлагают лучший шанс на рост инфляции. Но акции не всегда растут. Вот где облигации вступают в игру: они имеют меньший потенциал роста, но они также не сопряжены с таким же риском.

Цены на акции, вероятно, будут среди цен, которые относительно уязвимы для чисто социальных движений, потому что не существует общепринятой теории, с помощью которой можно понять ценность акций ... у инвесторов нет модели или, в лучшем случае, очень неполная модель поведения цен. , дивиденды или доходы от спекулятивных активов.