Цитата Ричарда Талера

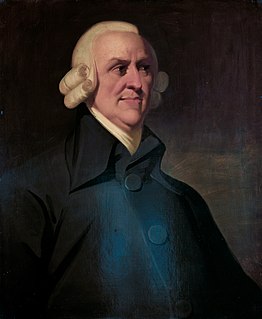

Если есть что-то, с чем согласны большинство экономистов в области налоговой политики, так это то, что лучше всего расширить базу любого налога при прочих равных условиях. Это означает минимизацию количества вычетов и исключений из налогооблагаемого дохода, чтобы снизить предельные ставки и уменьшить искажения.

Связанные цитаты

Вы умные люди. Вы знаете, что снижение налогов не привело к рекордным доходам. Вы знаете, что нужно, чтобы установить причинно-следственную связь. Вы знаете, что первым эффектом снижения налогов является снижение налоговых поступлений. Мы все согласны с тем, что конечное сокращение налоговых поступлений может быть меньшим, чем этот эффект первого порядка, потому что более низкие налоговые ставки стимулируют большую экономическую активность и, таким образом, расширяют налоговую базу. Ни один вдумчивый человек не считает, что это возможное замещение более чем компенсирует первый эффект от этих налоговых сокращений. Ни одного.

Если вам нужно изменить закон, чтобы получить больше денег, это повышение налогов, и организация «Американцы за налоговую реформу» поддерживает все усилия по налоговой реформе, избавлению от вычетов или кредитов или чего-то, что неправильно классифицируется, до тех пор, пока вы в то же время уменьшаете ставки, так что это не скрытый налог.

Я поддерживаю как справедливый налог, так и план фиксированного налога, который значительно упростит налоговую систему. Справедливый налог заменит все федеральные налоги на личный и корпоративный доход единым национальным налогом на розничные продажи, в то время как фиксированный налог будет применять ту же налоговую ставку ко всем доходам с небольшими вычетами или исключениями, если таковые имеются.

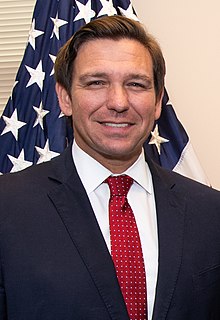

Что ж, я думаю, реальность такова, что, как вы изучаете, когда президент Кеннеди снизил предельные налоговые ставки, когда Рональд Рейган снизил предельные налоговые ставки, когда президент Буш ввел эти налоговые сокращения, они фактически привели к экономическому росту. Они расширили экономику. Они увеличивают налоговые поступления.

Если предельные ставки налога на прибыль установлены слишком высокими, они препятствуют продуктивной экономической деятельности. В пределе максимальная предельная ставка подоходного налога в размере 100 процентов будет означать, что налогоплательщики ничего не выиграют от усердной работы или увеличения инвестиций. Напротив, более высокая предельная норма потребления фактически будет стимулировать сбережения и инвестиции. Максимальная предельная ставка налога на потребление в размере 100 процентов просто означает, что если богатая семья потратит лишний доллар, она также должна будет уплатить дополнительный доллар налога.

Исследования показали, что наемные работники со средним доходом больше всего выиграют от значительного снижения ставок корпоративного налога. Корпоративный налог — это не налог на богатых. Корпорации даже не платят. Они просто облагают налогом более низкую заработную плату и льготы, более высокие потребительские цены и меньшую акционерную стоимость.

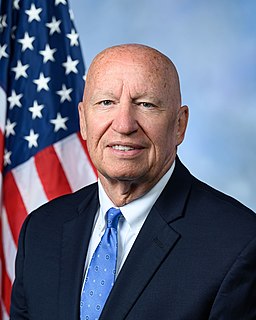

Налоговая реформа 21 века означает вознаграждение трудолюбивых семей путем закрытия несправедливых лазеек, повсеместного снижения налоговых ставок и значительного упрощения налогового кодекса. Он требует снижения налогового бремени для американских предприятий всех размеров, чтобы они могли оставлять больше своих доходов для инвестирования в наши сообщества.

Реформа корпоративного налогообложения хороша в теории, но сложна на практике. Скорее всего, это требует снижения налоговых ставок и закрытия лазеек, с которыми наверняка будут бороться многие компании. И какая бы ни была определена новая, более низкая налоговая ставка, вероятно, найдется другая страна, которая захочет еще больше снизить ее, создав печальную гонку к нулю.

Давайте возьмем девять штатов, в которых нет подоходного налога, и сравним их с девятью штатами с самыми высокими ставками подоходного налога в стране. Если вы посмотрите на экономические показатели обеих групп за последнее десятилетие, то увидите, что штаты с нулевой ставкой подоходного налога значительно превосходят штаты с самой высокой ставкой подоходного налога.