Цитата Т. Р. Рида

По сравнению с другими передовыми демократиями мира, американцы легко отделались в налоговый день. Из 35 самых богатых стран США занимают 32-е место по общему налоговому бремени.

Связанные цитаты

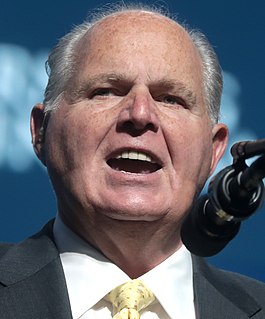

Относительно экономики и налогообложения: самые успешные американцы платят более высокую долю общего налогового бремени. В 1981 г. один процент лиц с самым высоким доходом платил 18 процентов от общего налогового бремени, а в 1991 году — 25 процентов. Нижние 50 процентов получателей дохода платили только 8 процентов от общего налогового бремени, а в 1991 году — только 5 процентов. История показывает, что снижение налогов всегда приводило к ускорению экономического роста и увеличению налоговых поступлений в казну.

Мне очень нравится идея налога на потребление, а в большинстве стран существует довольно серьезный налог на потребление. Это называется налог на добавленную стоимость или налог на товары и услуги... Это налог с продаж. Он не облагает налогом труд, не облагает налогом сбережения или инвестиции — он облагает налогом потребление.

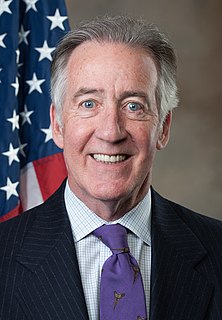

Мы давали совет по единственной наихудшей идее, выдвинутой группой, которая их изобиловала, она была бы следующей: Идея такова: давайте сделаем налоговый кодекс Америки лучше для очень богатых людей; давайте дадим существенные налоговые льготы самым богатым людям, которых мы сможем найти. Забудьте о человеке, который зарабатывает 40 000 долларов в год и платит налог на фонд социального обеспечения. Забудьте обо всех тех, кто платит подоходный налог; мы здесь, чтобы предоставить налоговые льготы самым богатым 2% Америки.

Если вам нужно изменить закон, чтобы получить больше денег, это повышение налогов, и организация «Американцы за налоговую реформу» поддерживает все усилия по налоговой реформе, избавлению от вычетов или кредитов или чего-то, что неправильно классифицируется, до тех пор, пока вы в то же время уменьшаете ставки, так что это не скрытый налог.

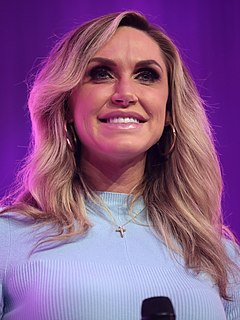

Если я выйду замуж, я получу налоговую льготу, если у меня будет ребенок, я получу налоговую льготу, если я возьму ипотеку, я получу налоговую льготу. У меня нет детей, и я вожу гибрид, я думаю, что я должен получить налоговые льготы. Я пытаюсь расплатиться за квартиру, чтобы у меня было что-то материальное. На самом деле я понял, что если я расплачусь за свое место, моей наградой будет то, что я буду платить дополнительные четыре штуки в год в виде налогов.

С 2008 по 2016 год весь рост американской экономики, весь рост национального дохода был заработан только самыми богатыми 5% населения. Вот они и получили весь рост. 95% населения не выросло. Если вы сможете получить фиксированный налог или другой более низкий налог, как предлагает Трамп, то эти самые богатые 5% смогут сохранить еще больше денег. Это означает, что 95% будут еще беднее, чем были раньше, по отношению к самому верху.

Я думаю, что предложения Рональда Рейгана по налоговой реформе — это шаг к справедливому распределению. Они более справедливо и прогрессивно перераспределяют налоговое бремя между физическими лицами и призывают бизнес нести несколько большую долю общей налоговой нагрузки. И то, и другое — шаги к справедливости и справедливому распределению.

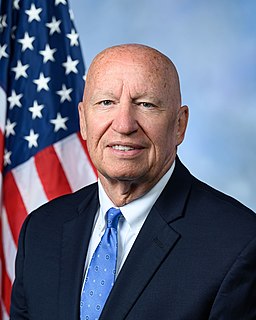

Налоговая реформа 21 века означает вознаграждение трудолюбивых семей путем закрытия несправедливых лазеек, повсеместного снижения налоговых ставок и значительного упрощения налогового кодекса. Он требует снижения налогового бремени для американских предприятий всех размеров, чтобы они могли оставлять больше своих доходов для инвестирования в наши сообщества.

Легче ввести налоги, чем остановить их. Налог длиной в дюйм легко может стать длиной в ярд. Такова история подоходного налога. Не будет ли у налога с продаж аналогичная история [в США]? ... Канадские газеты сообщают, что повышение налога с продаж грозит отстранением администрации Маккензи Кинг от должности. Канада начала с налога с продаж в размере 2%.... Начиная с этого месяца налог составляет 6%. Бремя, другими словами, уже увеличено на 200%... США нужны не новые налоги, не больше налогов, а меньше и меньше налогов.

Налог на добавленную стоимость, налог с продаж, который применяется на всех уровнях деловых операций, является легким налогом для правительства и трудным уклонением от налога. Таким образом, это облегчает работу по увеличению доходов. Поступления от НДС затем могут быть использованы для снижения налогов на доходы, сбережения и инвестиции. Налог на добавленную стоимость не наказывает работу или сбережения; это налог на покупку вещей.