Цитата Уоррена Баффета

Одна из ироний фондового рынка — упор на активность. Брокеры, используя такие термины, как «ликвидность» и «ликвидность», восхваляют компании с высокой оборачиваемостью акций... но инвесторы должны понимать, что то, что хорошо для крупье, плохо для клиента. Гиперактивный фондовый рынок — это карманная кража для предприятий.

Связанные цитаты

Другая динамика, поддерживающая фондовый рынок — как для акций технологических компаний, так и для других — заключается в том, что компании используют большую часть своего дохода для выкупа акций и выплаты более высоких дивидендов, а не для новых инвестиций. Таким образом, в той мере, в какой компании используют финансовый инжиниринг, а не промышленный инжиниринг, чтобы увеличить цену своих акций, у вас будет пузырь. Но это не считается пузырем, потому что за этим стоит правительство, и он еще не лопнул.

К сожалению, наши акции почему-то не очень хорошо понимаются рынками. Рынок сравнивает нас с производителями дженериков. Мы должны смотреть на Biocon как на лидера акций. Дифференцированные акции, акции, ориентированные на НИОКР, и очень-очень сильный баланс с огромными драйверами стоимости в конце.

К сожалению, наши акции почему-то не очень хорошо понимаются рынками. Рынок сравнивает нас с производителями дженериков. Мы должны смотреть на Biocon как на лидера акций. Дифференцированные акции, акции, ориентированные на НИОКР, и очень, очень сильный баланс с огромными драйверами стоимости в конце.

Всякий раз, когда вы пытаетесь определить вершины и основания рынка, вы делаете прогноз. Угадывание того, какие акции превзойдут рынок, является прогнозированием, как и продажа акций без видимой причины. Действительно, почти все капитальные решения, принимаемые большинством людей, являются бессознательными предсказаниями.

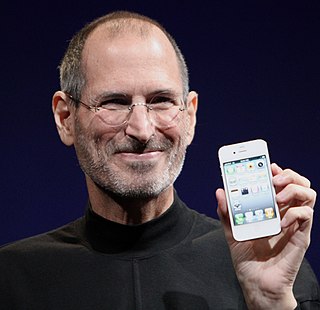

Акции технологических компаний были кубическим цирконием рынка. Они хорошо выглядели и были сексуальными, но для компании, продающей их, они были всего лишь способом заработать деньги. Это всегда будет преходящим с точки зрения фондового рынка. Что реально, так это то, что компаниям приходится конкурировать. Хорошо используемая технология — отличный инструмент для этого хотя бы потому, что большинство компаний не используют технологии должным образом.

Сильные кредитные рынки дают компаниям возможность брать займы для повышения цен на свои акции, в то же время заставляя медвежьих инвесторов изо всех сил пытаться закрыть сделки, прежде чем потерять больше денег, что затем подталкивает фондовый рынок еще выше и продолжает самоусиливающийся бычий цикл.

Основная стратегия ФРС заключается в том, чтобы сказать людям: «Вы хотите, чтобы ваши деньги обесценились в банке, или вы хотите разместить их на фондовом рынке?» Они пытаются влить деньги на фондовый рынок, в хедж-фонды, чтобы временно поднять цены. Затем, внезапно, ФРС может поднять процентные ставки, допустить, чтобы цены на фондовом рынке рухнули, и люди потеряют на фондовом рынке даже больше, чем они могли бы иметь при отрицательных процентных ставках в банке. Так что это финансовый инженерный трюк в поддержку Уолл-стрит.